So läuft es mit LURO-Aktien!

von Torsten Ewert

Ein Leser meines Geldanlage-Briefs fragte mich neulich (immerhin augenzwinkernd) „Was machen eigentlich die LURO-Aktien?“ Nun weiß ich nicht, ob er die jüngsten Ausgaben verpasst hat oder ob der Schalk mit ihm durchgegangen ist. Jedenfalls bin ich gleich nach dem Kurseinbruch von Anfang April anlässlich einer anderen Leserfrage ausführlicher auf die LURO-Aktien des Geldanlage-Briefs eingegangen.

So stark waren LURO-Aktien in der jüngsten Korrektur

Wie auch immer; die konkrete Frage des Lesers zielte allerdings auf das Abschneiden der LURO-Aktien allgemein in der jüngsten Korrektur. Er fragte, wie sich die Zahl der LURO-Aktien gegenüber dem Stand von Ende März verändert hat.

Nun ist das Herausfiltern der LURO-Aktien ein relativ aufwändiger Prozess und die Änderungen von Monat zu Monat sind meist nicht gravierend. Ich mache daher nur zweimal im Jahr einen vollständigen Durchlauf und prüfe alle 3 Monate, ob sich Aktien, die dann eine genügend lange Kurshistorie haben, eventuell neu qualifizieren.

Wichtiger ist mir die monatliche Prüfung auf Veränderungen innerhalb der LURO-Aktien. Diese Werte unterliegen schließlich auch einem Auf und Ab und geben unter Umständen neue Kaufsignale oder gar Verkaufssignale. Zudem ist ein so kurzfristiger Einbruch wie im April auch am Gesamtmarkt schon wieder weitgehend aufgeholt. Sollte es also zwischendurch tatsächlich Veränderungen bei den LURO-Aktien gegeben haben, sind sie wieder hinfällig.

Ein aufschlussreicher Vergleich

Aber damit der Leser und alle anderen ein Gefühl für die Verhältnisse bekommen, hier mal einige wenige Zahlen und Testergebnisse: Per Ende März fanden sich 325 LURO-Aktien weltweit aus einer Gesamtmenge von rund 16.500 (= 1,96 %). Davon waren 218 auch in Deutschland handelbar (und damit potenziell relevant für den Geldanlage-Brief). Diese Zahl lag im Dezember bei 265. Das ist ein Rückgang um -17,7 %, was aber im Rahmen der üblichen Schwankungsbreite liegt und damit keine weitere Aufmerksamkeit verdient.

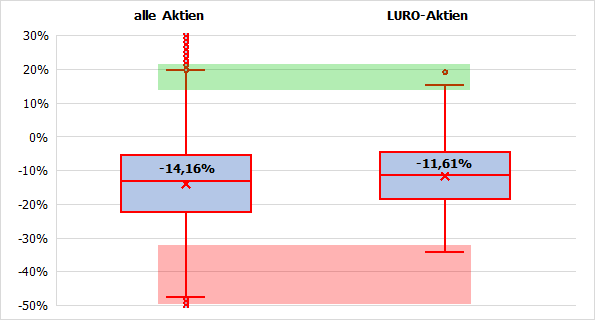

Aufschlussreicher aus Anlegersicht ist der Vergleich zwischen LURO-Aktien und allen anderen, den ich in der folgenden Grafik veranschaulicht habe. Sie zeigt die statistische Verteilung der Kursveränderungen von Mitte Februar (dem Hoch des S&P 500 bzw. MSCI World Index) und dem April-Tief für beide Gruppen. Dabei gibt es jeweils einen engeren „Normalbereich“ (die Kästchen) und einen erweiterten (die „Antennen“). Die Punkte oberhalb und unterhalb davon gelten als statistische Ausreißer.

Quellen: Daten von infront, eigene Berechnungen

Erwartungsgemäß ist die Verteilung bei „allen Aktien“ viel breiter, wobei es sehr viele Ausreißer gibt, ins-besondere nach unten. (Ich habe sie daher dort der Übersicht halber weitgehend weggelassen. Aber Sie sehen ihre Anfänge, die wie eine Perlenschnur wirken…) Bei den LURO-Aktien gibt es dagegen nur einen einzigen Ausreißer (den Punkt bei knapp +20 %). Und genau das will ich sehen: Eine kompakte Verteilung, ohne irgendwelche Extreme. Gut, es gibt also auch keine besonderen positiven Überraschungen, aber bei einem Einbruch des Gesamtmarktes will ich ja vor allem, dass die negativen ausbleiben! Und genau das gelingt mit LURO-Aktien.

Das machen LURO-Aktien! In der Theorie …

Wenig spektakulär wirkt auch der Unterschied in den Mittelwerten beider Gruppen, die ich als Zahlenwerte angegeben habe: Ob man im Durchschnitt -14,2 % verliert oder -11,6 %, erscheint unwesentlich. Ja, aber in der Praxis erreicht man diese Durchschnittswerte nie, denn sie ergeben sich nur, wenn man jeweils alle Werte im Depot hat, also entweder 325 oder gar 16.500! Beides ist unrealistisch. Man besitzt eine Auswahl, und dann ist es (theoretisch) vom Zufall abhängig, wo man innerhalb der jeweiligen Verteilung landet.

Und dabei bieten die LURO-Aktien einen markanten statistischen Vorteil. Das zeigen die beiden farbigen Markierungen: Die grüne zeigt den Bereich, in dem man mit „allen Aktien“ – abgesehen von den Ausreißern (die im Guten wie im Schlechten jeweils nur rund 2 % aller Werte ausmachen) – eine größere Performance erreichen kann als mit LURO-Aktien (weil die linke „Antenne“ nach oben etwas länger ist als die rechte). Die Größe des grünen Bereichs kann man – vereinfacht gesagt – auch als Wahrscheinlichkeit einer höheren Performance mit „allen Aktien“ gegenüber LURO-Aktien ansehen.

Für den roten Bereich gilt Entsprechendes für eine schlechtere Performance mit „allen Aktien“. Nun ist aber der rote Bereich erheblich größer als der grüne. Es ist also viel wahrscheinlicher, dass man mit „allen Aktien“ entsprechend schlechter fährt! Auch in der jüngsten Schwächephase haben also die LURO-Aktien wieder ihre gewohnte geringe Volatilität gezeigt und schneiden dabei zudem insgesamt besser ab als der Gesamtmarkt. Das machen also die LURO-Aktien!

Mit besten Grüßen

Torsten Ewert

(Quelle: www.stockstreet.de)